GASTKOMMENTAR | Die Aktienkurse in den USA sind in den vergangenen fünf Jahren um mehr als 90 Prozent gestiegen, seit dem Markttief vom März 2009 haben sie sogar um 250 Prozent zugelegt – ein Zeichen für eine Spekulationsblase? Dr. Ernst Konrad, Geschäftsführer der Eyb & Wallwitz Vermögensmanagement GmbH und Fondsmanager der Phaidros Funds gibt eine Antwort.

Von Dr. Ernst Konrad, Eyb & Wallwitz

Von Dr. Ernst Konrad, Eyb & Wallwitz

Ein Grundpfeiler der modernen Portfoliotheorie ist die Effizienzmarkthypothese. Sie besagt in ihrer schwächsten Form, dass es unmöglich ist, den weiteren Kursverlauf anhand von Daten aus der Vergangenheit vorherzusagen. In normalen Zeiten ist diese Erkenntnis vielleicht nicht von besonderem Interesse. Wenn aber die Aktienkurse wie in den USA über die vergangenen fünf Jahre um mehr als 90 Prozent gestiegen sind und seit dem Markttief vom März 2009 sogar um 250 Prozent zugelegt haben, vertreten immer mehr Investoren die Ansicht, dass ein deutlicher Kursrückschlag unmittelbar bevorsteht.

Robert Shiller, Nobelpreisträger von 2014, hat für den Zeitraum 1989 bis 2015 ermittelt, dass private und institutionelle Investoren gleichermaßen die Wahrscheinlichkeit eines Aktienmarktcrashs in der Größenordnung vom 19. Oktober 1987 (-23 %) beziehungsweise vom 28. Oktober 1929 (-13%) um mehr als das Zwanzigfache überschätzen. Zugegebenermaßen sind solche extremen Ein-Tages-Bewegungen sehr selten. Psychologen wie der Nobelpreisträger Daniel Kahneman haben jedoch gezeigt, dass Investoren ihre Entscheidungen anhand Verfügbarkeitsheuristiken treffen, das heißt vereinfacht ausgedrückt „aus dem Bauch heraus“. Dabei überschätzen sie negative Ereignisse deutlich, zumal wenn die Medien ausführlich darüber berichten.

Diese Erkenntnis bestärkte Eugene Fama, einen der prominentesten Vertreter der Effizienzmarkthypothese, in seinem prinzipiellen Zweifel an der Existenz von Spekulationsblasen. In seiner Rede anlässlich der Verleihung des Nobelpreises 2014 definiert er eine Spekulationsblase als „irrational strong price increase that implies a predictable strong decline“ [vgl. Eugene Fama: „Two Pillars of Asset Pricing“, American Economic Review 104 (2014): S. 1467-1485]. Er behauptet, dass sich Aktien(märkte), die bereits stark zugelegt haben, in Zukunft nicht schlechter entwickeln als solche, die keinen übermäßigen Kursanstieg erlebt haben. Anders ausgedrückt: Aus dem bisherigen Kursverlauf kann man keine Schlüsse für die Zukunft ziehen. Und selbst wenn derartige Spekulationsblasen existieren sollten – die Geschichte ist ja voll von Beispielen wie etwa Tulip Mania aus dem 17. Jahrhundert oder die Dotcom-Blase zum Jahrtausendwechsel – behauptet Fama, dass es unmöglich sei, diese ex ante zu identifizieren.

Aber ist diese Aussage wirklich stichhaltig? Viele Forscher haben sich mit dieser Frage beschäftigt, sind aber zu keinem eindeutigen Ergebnis gelangt. In einem aktuellen Aufsatz zeigen die aus der Behavioral-Finance-Schule stammenden Harvard-Ökonomen Greenwood, Shleifer und You, dass Fama nur zum Teil Recht hat und die Wahrscheinlichkeit eines Crashs nach einer Kurssteigerung von über 100 Prozent innerhalb von zwei Jahren tatsächlich zunimmt [vgl. Robin Greenwood, Andrej Shleifer, Yang You: „Bubbles for Fama“, NBER Working Paper Series, No. 23191, February 2017].

Anhand von bis in das Jahr 1926 zurückreichenden Zeitreihen für den US-Aktienmarkt geben sie Antworten auf für den „prudent investor“ entscheidende Fragen:

1.) Entwickeln sich Aktien nach einem starken Kursanstieg in den Folgeperioden im Durchschnitt schlechter?

2.) Steigt nach einem starken Kursanstieg die Crash-Wahrscheinlichkeit?

3.) Weisen Hausse- und Crashphasen neben dem Kursverlauf gemeinsame Merkmale auf?

4.) Ist „market“- oder besser „bubble“-timing anhand dieser Merkmale möglich?

Bei der ersten Frage stützen Greenwood, Shleifer und You grundsätzlich Famas These, dass Aktienmärkte (schwach) effizient sind. Zwischen 1926 und 2014 entwickelten sich Sektoren, die sich über einen Zeitraum von zwei Jahren absolut oder auch relativ zum Gesamtmarkt mindestens verdoppelt haben (eine an die historischen Erfahrungen angelehnte Definition einer Spekulationsblase wie beispielsweise in der Dotcom-Phase), über die folgenden zwei Jahre nicht signifikant schlechter als der Durchschnitt aller Sektoren. Dieses Ergebnis gilt nicht nur für die USA, sondern auch in der Zeitspanne 1985 bis 2014 im internationalen Kontext.

Der schwachen Markteffizienz widerspricht allerdings das Phänomen, dass die Wahrscheinlichkeit für eine schlechtere zukünftige Kursentwicklung mit dem Ausmaß der bisherigen (Out)-performance signifikant zunimmt, das heißt zum Beispiel im Falle einer Wertsteigerung von mehr als 150 Prozent (absolut bzw. relativ) lag die durchschnittliche Performance über die nächsten zwei Jahre bei -13 Prozent (absolut) beziehungsweise -10 Prozent (relativ zum Gesamtmarkt). Der Momentum-Effekt kippt also umso eher, je stärker er in der Vergangenheit war.

Damit steigt auch die Wahrscheinlichkeit für einen Kurseinbruch signifikant an. Definiert man einen Crash als absoluten Kursrückgang von mindestens 40 Prozent über zwei Jahre, erhöht sich die Eintrittswahrscheinlichkeit nach einem Kursplus von 100 Prozent von knapp 15 Prozent auf mehr als das Dreifache. Nach einer Performance von mindestens 150 Prozent gab es in der Historie in vier von fünf Fällen einen größeren Rückschlag. Auch wenn ein Crash aus dem historischen Kursverlauf also leichter zu prognostizieren ist, bleibt das Timing extrem schwierig, da die Hausse-Phasen unterschiedlich lange dauern.

Damit kommen wir zur dritten beziehungsweise vierten Frage nach den gemeinsamen Merkmalen von Spekulationsblasen und den Möglichkeiten, deren Platzen vorherzusagen. Greenwood, Shleifer und You zeigen, dass ein sich beschleunigender Kursaufschwung, der von zunehmenden Schwankungen, vor allem bei jungen Unternehmen, begleitet ist, mit hoher Wahrscheinlichkeit in einem Crash endet. Interessanterweise spielen das tägliche Handelsvolumen, aber auch Bewertungsrelationen wie das KGV oder Kurs-Buchwert-Verhältnis eine weitaus geringere Rolle als gerade in den Medien suggeriert wird. Es fällt auf, dass der Erklärungsgehalt einzelner Indikatoren zwar relativ stark schwankt, deren Kombination aber durchaus geeignet ist, ex ante statistisch signifikant zwischen den „ungefährlichen“ und den „gefährlichen“ Haussebewegungen (das heißt denjenigen mit anschließendem Crash) zu differenzieren.

Wie verhält sich der „prudent Investor“ in einer Aktienmarkthausse?

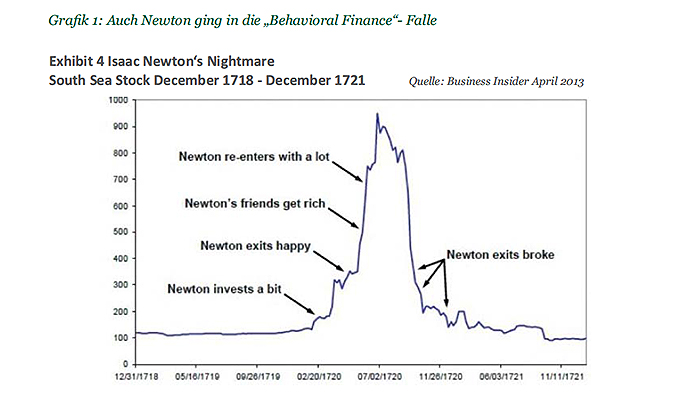

Bei der Umsetzung dieser Erkenntnisse in eine Handelsstrategie gilt es folgendes zu beachten: Selbst wenn eine Spekulationsblase irgendwann tatsächlich platzt, kann es passieren, dass die Kurse trotzdem noch längere Zeit weiter steigen und ein Investor zu früh verkauft. Eventuell ergeht es ihm dann sogar wie dem berühmten Physiker Isaac Newton. Dieser hatte die „Southsea-Bubble“ der Jahre 1718 bis 1721 richtig erkannt und seine Aktien mit Gewinn verkauft. Als die Kurse aber immer weiter stiegen und die Spekulationsgewinne seiner Nachbarn immer größer wurden, stieg er erneut in den Aktienmarkt ein und verlor letztlich sein gesamtes Vermögen (vgl. Grafik 1). Zu große Furcht vor einem Crash kann außerdem wie in Deutschland nach dem Jahr 2000 dazu führen, dass Anleger zu lange (oder sogar für immer) dem Aktienmarkt fernbleiben und damit den nächsten Kursaufschwung verpassen.

Als profitable Handelsstrategie schlagen Greenwood, Shleifer und You deshalb vor, Aktien auch nach einem Kursaufschwung zu behalten und auf Verkaufssignale zu achten. Wie oben beschrieben, sind dies vor allem: erhöhte Volatilität (im Vergleich zu früheren Haussebewegungen), Alter der den Aufschwung tragenden Unternehmen und das Momentum des Kursaufschwungs. Die Umschichtung des Portfolios von Aktien in Liquidität hätte im Untersuchungszeitraum eine um mindestens 10 Prozent bessere Wertentwicklung (über zwei Jahre) im Vergleich zu der „buy-and-hold“-Strategie ergeben. Allerdings wäre eine derartige Outperformance auch erzielbar gewesen, wenn man einfach alle Aktien nach einem Kursanstieg von mindestens 100 Prozent (über zwei Jahre) verkauft hätte.

Welche Schlussfolgerungen ergeben sich aus diesen Ergebnissen:

– „Bubble-Timing“ funktioniert umso besser, je länger der Investmenthorizont ist. Auf Sicht von einem Jahr ist eine „buy-and-hold“-Strategie überlegen.

– Die Beachtung von „Warnhinweisen“ wie erhöhter Volatilität, Outperformance junger Unternehmen und eine Beschleunigung des Preismomentums bewahrt den Investor vor einem größeren Kursrückschlag.

Gibt es aktuelle Warnhinweise?

Während der vergangenen beiden Jahre gab es zwar spektakuläre Kursgewinne wie bei Adidas oder Amazon (mit jeweils mehr als 100 Prozent). Für den Gesamtmarkt oder auf Sektorenebene fielen die Zuwächse aber weitaus geringer aus: Europäische Aktien legten lediglich um 0,4 Prozent zu. Am besten entwickelten sich noch Werte aus der Informationstechnologie (+14%), am schlechtesten Telekommunikationsunternehmen (-14%). Der amerikanische Aktienmarkt gewann in demselben Zeitraum 17 Prozent, wobei Finanzwerte mit +30 Prozent glänzten und Aktien aus dem Energiesektor im Durchschnitt 6 Prozent verloren.

Über die vergangenen fünf Jahre ergibt sich folgendes Bild: In den USA haben Aktien im Durchschnitt um 90 Prozent hinzugewonnen, wobei sich 4 von 11 Sektoren (Gesundheit, Finanzwerte, Konsumgüter und Technologie) mehr als verdoppelt haben. In Europa gewann der Technologiesektor als einziger über 100 Prozent, der Gesamtmarkt aber nur 61 Prozent. Im Gegensatz zu Teilen des US-Marktes kann man für europäische Aktien, gemessen an der Kursentwicklung, sicher nicht von spekulativen Exzessen sprechen.

Diese Einschätzung wird auch durch die Indikatoren gestützt, die oft mit dem gefährlichen Anwachsen einer Spekulationsblase einhergehen. Die aktuelle durchschnittliche Aktienvolatilität ist in den USA mit knapp 12 Prozent wie auch in Europa mit 15,1 Prozent deutlich unter dem durchschnittlichen Niveau der letzten 2 beziehungsweise 5 Jahre (USA: 15,8% bzw. 15,5%; Europa: 23,1% bzw. 23,5%). Zum Vergleich: Zwischen März 1998 und dem Platzen der Dotcom-Blase im März 2000 lag der US-Volatilitätsindex VIX bei über 25 Prozent.

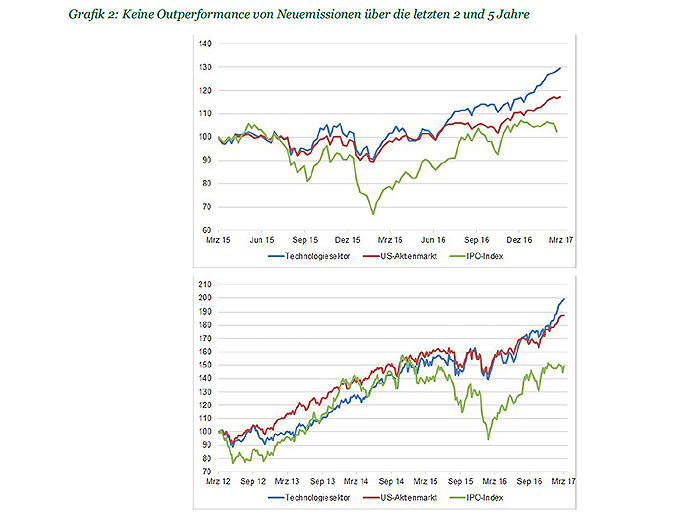

Der Kursaufschwung der letzten 2 beziehungsweise 5 Jahre an den US-Börsen wurde zwar stark von Technologieunternehmen wie Amazon, Apple, Alphabet, Facebook oder Netflix getragen, also auch von Unternehmen die – wie im Falle Facebook – erst seit 5 Jahren an einer Börse notiert sind. Unternehmen, deren Börsengang aber maximal ein Jahr zurückliegt, haben sich über 2 und 5 Jahre allerdings deutlich schlechter entwickelt als der Gesamtmarkt und auch der Technologiesektor (vgl. Grafik 2).

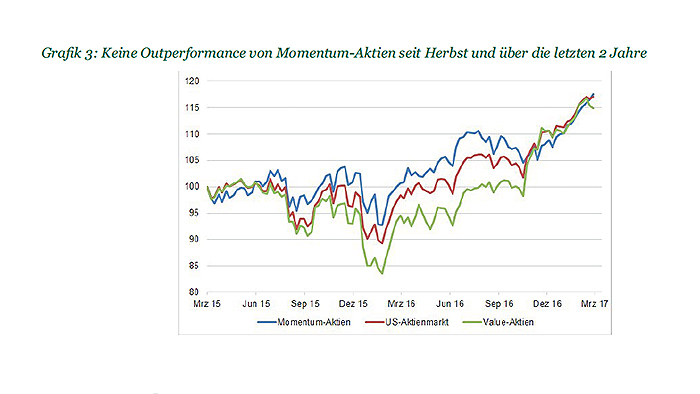

Lediglich die Dynamik des Kursaufschwungs in den USA seit der Präsidentschaftswahl gibt Anlass zur Sorge. Klassische Momentumsindikatoren wie die relative Stärke befinden sich seit einiger Zeit im Zustand der Überhitzung. Andererseits haben sich gerade in den vergangenen Monaten Aktien mit besonders starkem positiven Preismomentum nicht besser als der Gesamtmarkt oder als „Anti-Momentum“-Value-Aktien entwickelt (vgl. Grafik 3).

Fazit:

Weder in den USA noch in Europa liegt eine klassische spekulative Übertreibung vor, auf die mit hoher Wahrscheinlichkeit ein Crash folgen sollte. Allerdings wollen wir auch nicht verhehlen, dass die Momentumindikatoren am US-Aktienmarkt auf eine baldige Konsolidierung hindeuten. In Europa befänden wir uns eigentlich in der besten aller Welten, das heißt keine exzessiven Kursbewegungen gepaart mit einer günstigen fundamentalen Bewertung (worauf wir diesmal nicht explizit eingegangen sind), wenn es das politische Risiko nicht gäbe.

Ein Sieg Le Pens bei den französischen Präsidentschaftswahlen ist in den Aktienkursen nicht eingepreist, wohl aber in den zuletzt gegenüber deutschen Bundesanleihen deutlich gestiegenen Renditen französischer Staatspapiere. Zwar halten wir die Wahrscheinlichkeit eines politischen „Unfalls“ für sehr gering, wir wissen aber auch aus dem letzten Jahr, dass man nicht zu sorglos sein sollte. Das Risikomanagement ist also wieder einmal von zentraler Bedeutung.

Konkret bedeutet dies: Wir halten im Prinzip an unseren Aktienpositionen (auch in den USA) fest und konzentrieren uns weiterhin auf Unternehmen mit hoher Qualität, das heißt mit stabiler Gewinnentwicklung und globaler Ausrichtung. Traditionell halten wir auch nur wenige Aktien oder Anleihen aus Frankreich beziehungsweise Südeuropa. Kursabschläge im Zuge politischer Ereignisse sehen wir sogar eher als Kaufgelegenheit.

boersianer.info veröffentlicht in dieser Rubrik Gastkommentare und -kolumnen aus verschiedenen Quellen. Verantwortlich für den Inhalt ist allein der jeweilige Autor. Die Meinung des Gastautors muss nicht unbedingt mit der Meinung der Redaktion übereinstimmen.

Hinterlasse jetzt einen Kommentar